NISAで投資信託を保有する場合

(一社)投資信託協会から公表されるNISA成長投資枠対象ファンドリストをもとに、当行取扱対象ファンドリストを公開しております。

投資信託協会のリスト更新に合わせ、本リストも順次更新します。

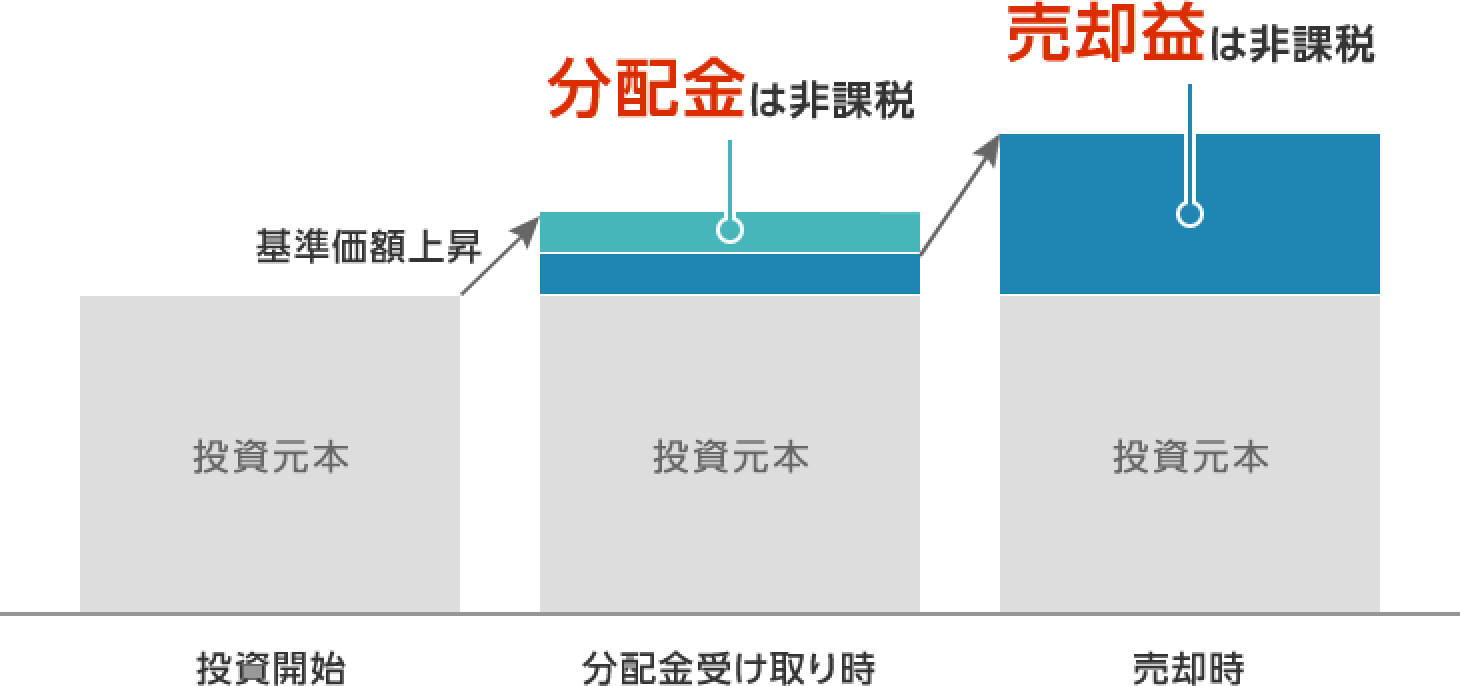

NISAとは個人投資家のための非課税制度で、上場株式等や株式投資信託の売却益、配当金や分配金を非課税とする制度です。

| つみたて投資枠 | 成長投資枠 | |

|---|---|---|

| 年間投資枠 | 120万円

成長投資枠と併用可(最大360万円) |

240万円

つみたて投資枠と併用可(最大360万円) |

| 制度実施期間 | 期限なし | 期限なし |

| 非課税保有期間 | 期限なし | 期限なし |

| 非課税保有限度額 | 成長投資枠と合わせて1,800万円 (売却し残高が減少すれば翌年以降再利用可能) |

1,200万円(内数) つみたて投資枠と合わせた場合は1,800万円 (売却し残高が減少すれば翌年以降再利用可能) |

| 投資対象 |

長期の積立・分散投資に適した |

上場株式、投資信託等(①整理・監理銘柄 ②信託期間20年未満、毎月分配型の投資信託およびデリバティブ取引を用いた一定の投資信託等を除外) |

| つみたて投資枠 | |

|---|---|

| 年間 投資枠 |

120万円

成長投資枠と併用可(最大360万円) |

| 制度 実施期間 |

期限なし |

| 非課税 保有期間 |

期限なし |

| 非課税 保有 限度額 |

成長投資枠と合わせて 1,800万円 (売却し残高が減少すれば再利用可能) |

| 投資対象 |

長期の積立・分散投資に適した |

| 成長投資枠 | |

|---|---|

| 年間 投資枠 |

240万円

つみたて投資枠と併用可(最大360万円) |

| 制度 実施期間 |

期限なし |

| 非課税 保有期間 |

期限なし |

| 非課税 保有 限度額 |

1,200万円(内数) つみたて投資枠と合わせた場合は1,800万円 (売却し残高が減少すれば再利用可能) |

| 投資対象 |

上場株式、投資信託等(①整理・監理銘柄 ②信託期間20年未満、毎月分配型の投資信託およびデリバティブ取引を用いた一定の投資信託等を除外) |

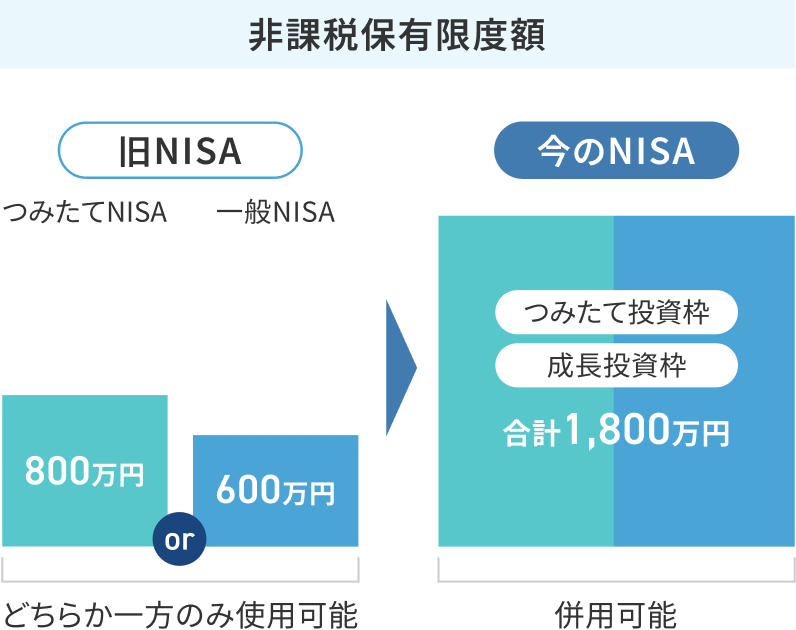

2024年からのNISAでは制度実施期間が無期限(恒久制度)となり、いつでも始められるようになりました。

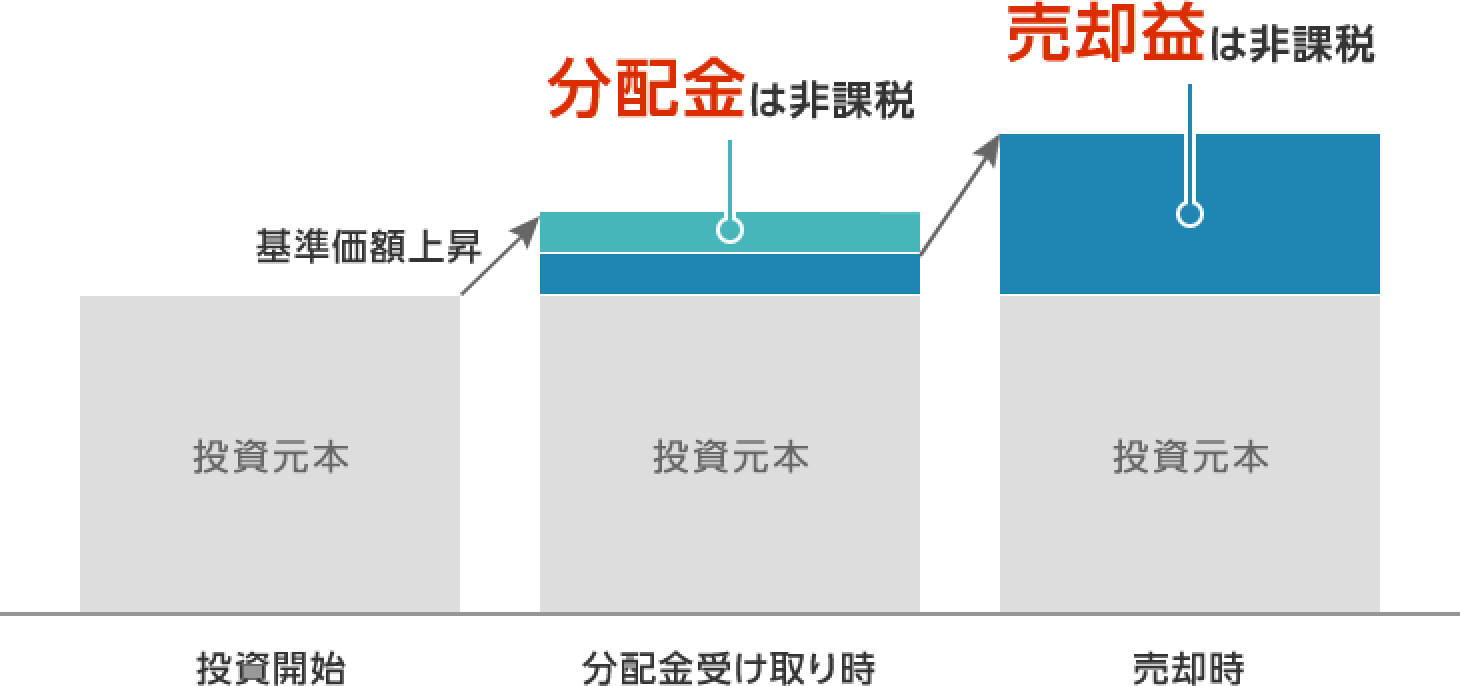

つみたて投資枠と成長投資枠の2つの年間投資枠を併用することができます。2つの枠を併用することで年間最大360万円まで利用することが可能です。

旧制度のNISAで必要だった非課税保有期間内の手続き(ロールオーバー、売却等)が不要となりました。そのため、長期での投資が可能です。

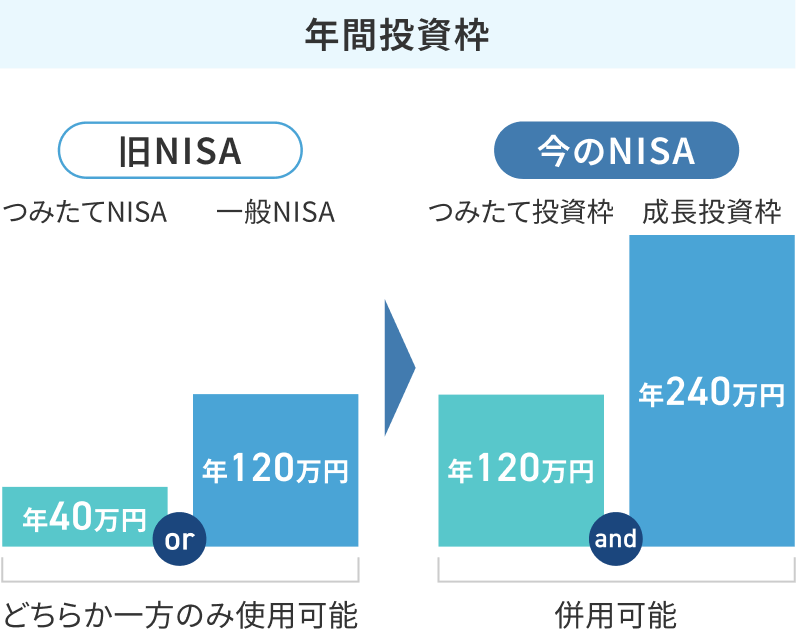

2024年からのNISAには、生涯非課税投資枠とも呼ばれる非課税保有限度額が設定されており、非課税保有限度額の上限まで利用している場合保有資金を売却し残高が減少すれば、空いた非課税保有限度額を翌年以降再利用することが可能です。(再利用はその年の年間投資枠の範囲内に限ります。)

困ったときはお近くの店舗でいつでもご相談可能です。ご不明点やご不安あればお気軽にご来店ください。

銀行で取扱いのない商品も取り揃えております。FFG証券の窓口はもちろん、福岡銀行の窓口でも口座開設可能です。

インターネットで保有資産の確認・購入・解約が簡単にできます。口座開設もネットでらくらく!

低コストで人気のファンドや実績優秀なファンドなど魅力的な商品をラインナップ!

FFG独自の評価システムによりオリジナルプランのご提案も可能です。

つみたて投資枠専用ファンドはすべて購入手数料無料!

成長投資枠でも豊富なラインナップの中からお客さまのニーズに合わせた低コストなファンドもご紹介可能です。

資産運用だけでなく、ライフプランに応じた様々なお金のお悩みに対してもご相談いただけます。

店舗でいつでも相談できて、ネットも便利なFFGがあなたのゴールをお手伝いいたします。

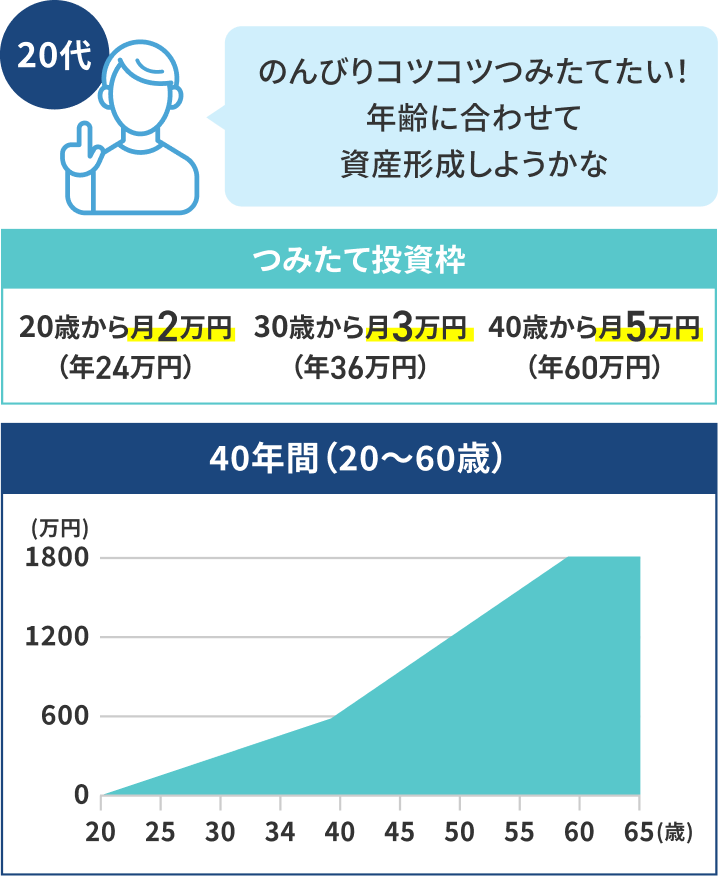

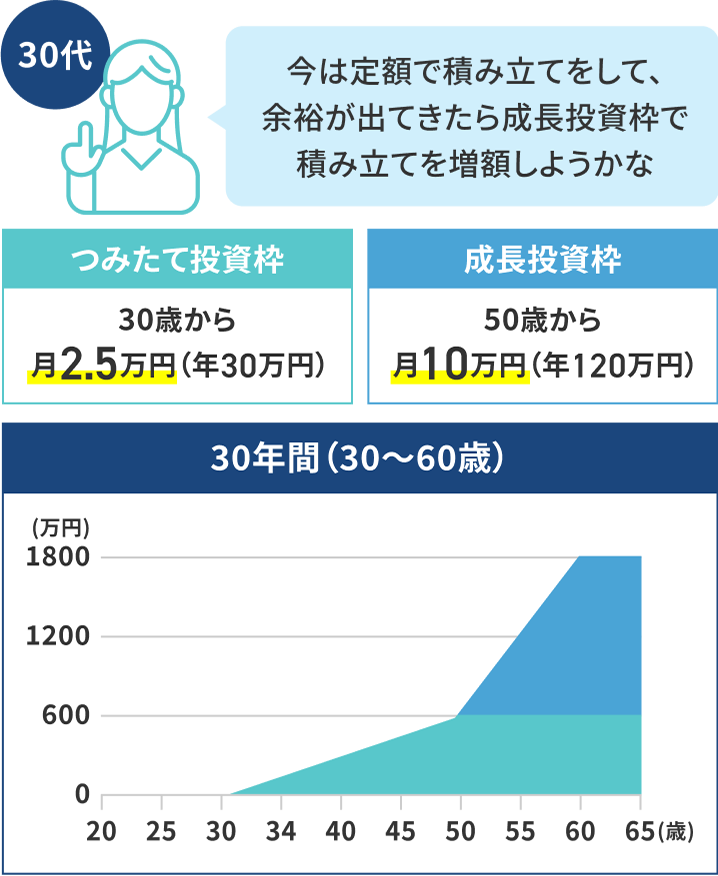

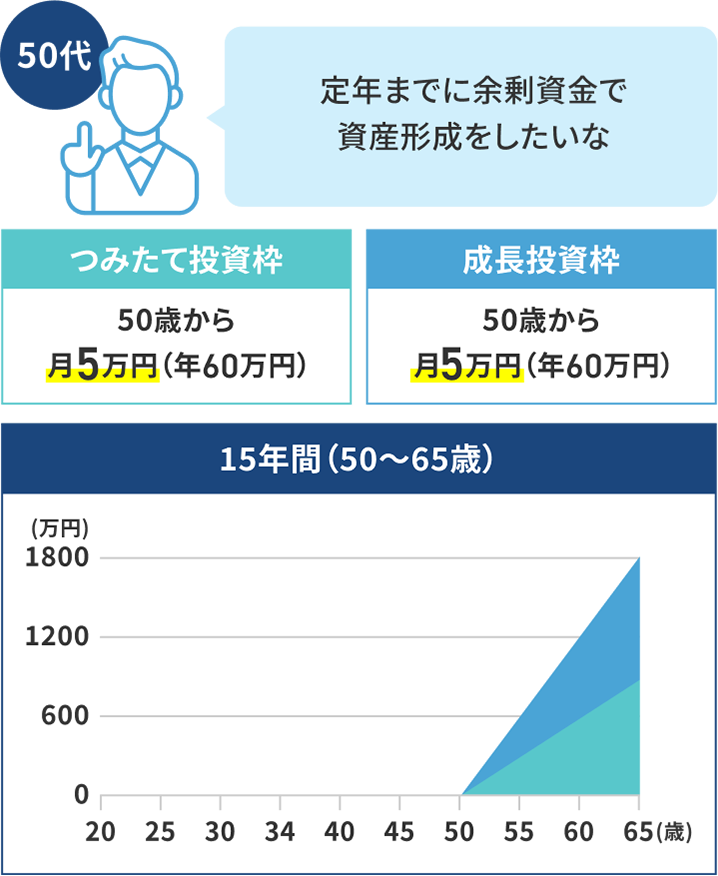

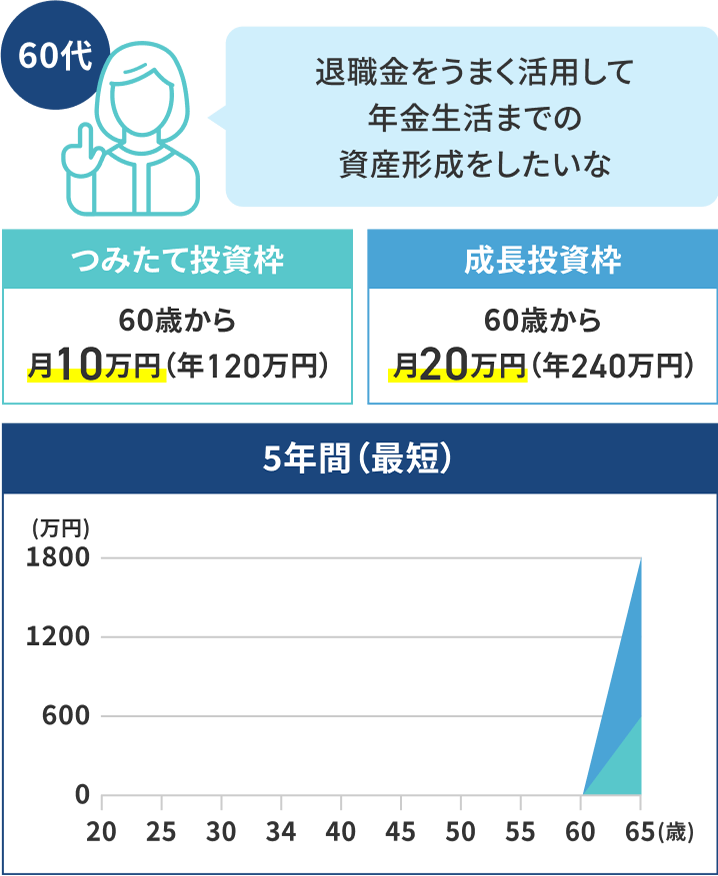

NISA口座を開設すると、つみたて投資枠で年間120万円、成長投資枠で年間240万円の合計年間360万円が設定されます。片方の枠のみ使うことも、2つの枠を併用することも可能です。ただし、非課税投資枠の上限1,800万円を効果的に使うためには、この2つの枠を上手に組み合わせて使う必要があります。あなたにぴったりの使い方を福岡銀行がご案内いたします。

01

ネットで月々1,000円からつみたてを始められ、無理なく続けられます。

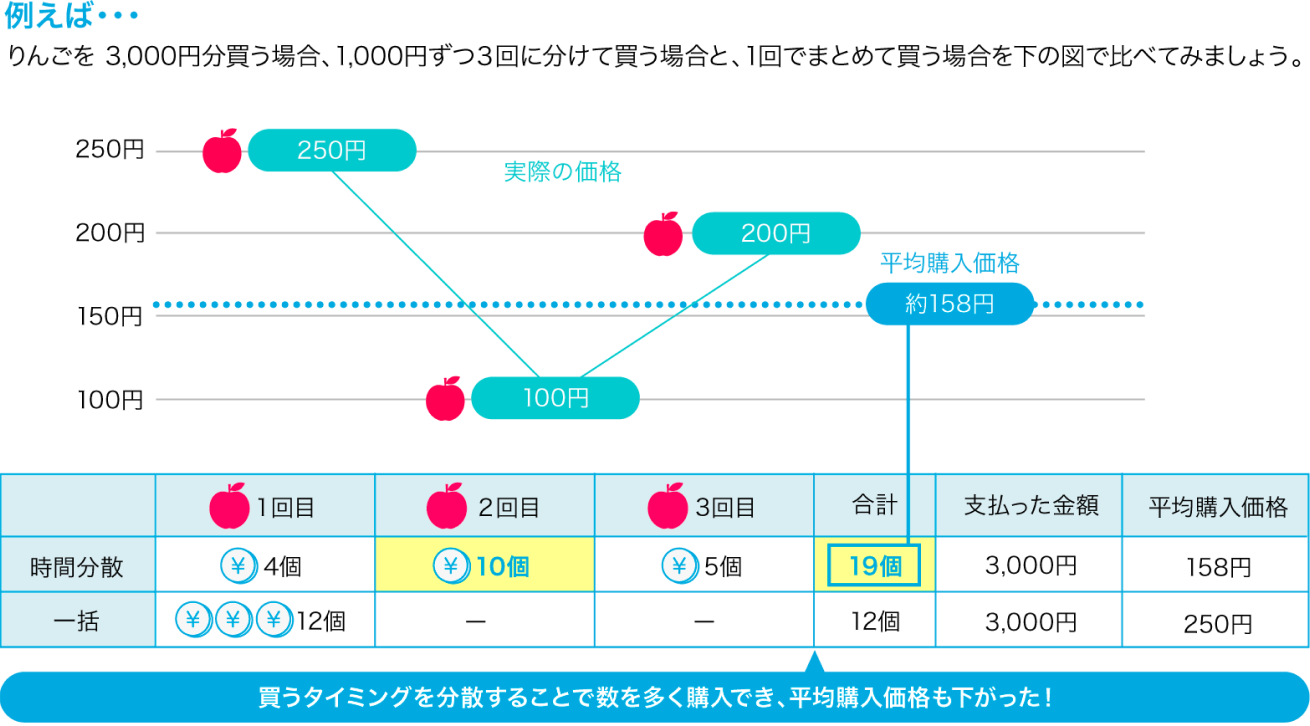

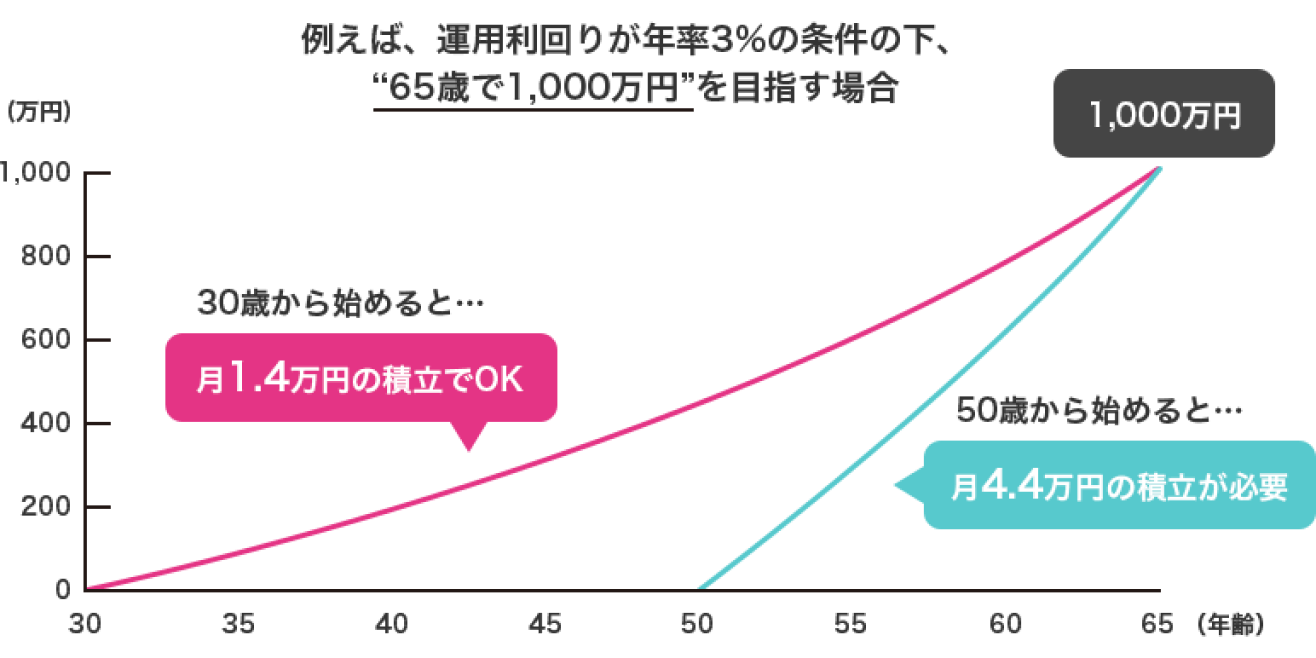

「つみたて投資」をより効率的に活用するポイントは、早く始めて長く続けることです。一般的に、「つみたて投資」による運用で目標額を達成するためには、早く始めるほど毎月の積立金額は少なくて済み、長く続けるほど、複利効果が働き運用益が大きくなることが期待されます。

「少しずつでも、早く長く」を意識し、計画的な資産形成を始めてみませんか?

02

A

成長投資枠もつみたて投資で活用!

おすすめの商品を教えてほしいな

どの商品から選べばいいのか分からない

そんなあなたに!

FFG積立プラン!!

| 資産配分プラン | つみたて投資枠 バランス型 |

つみたて投資枠 グローバル株式型 |

つみたて投資枠 日米株式型 |

|---|---|---|---|

| 特長 | 株式と債券が50%ずつなので株式100%より低リスク。 | 世界の株式に幅広く投資。 | 日米の株式で分散投資。 |

| 資産配分 |

|

|

|

| 資産配分 プラン |

つみたて投資枠 バランス型 |

|---|---|

| 特長 | 株式と債券が50%ずつなので株式100%より低リスク。 |

| 資産配分 |

|

| 資産配分 プラン |

つみたて投資枠 グローバル株式型 |

|---|---|

| 特長 | 世界の株式に幅広く投資。 |

| 資産配分 |

|

| 資産配分 プラン |

つみたて投資枠 日米株式型 |

|---|---|

| 特長 | 日米の株式で分散投資。 |

| 資産配分 |

|

| 資産配分プラン | バランス型 | グローバル株式標準型 | グローバル株式積極型 |

|---|---|---|---|

| 特長 | 株式と債券が50%ずつなので株式100%より低リスク。 | 世界の株式に幅広く投資。 | 日本の新興市場にも投資している。成長性をより重視した投資。 |

| 資産配分 |

|

|

|

| 資産配分プラン | バランス型 |

|---|---|

| 特長 | 株式と債券が50%ずつなので株式100%より低リスク。 |

| 資産配分 |

|

| 資産配分プラン | グローバル株式標準型 |

|---|---|

| 特長 | 世界の株式に幅広く投資。 |

| 資産配分 |

|

| 資産配分プラン | グローバル株式積極型 |

|---|---|

| 特長 | 日本の新興市場にも投資している。成長性をより重視した投資。 |

| 資産配分 |

|

B

投資信託は、投資の専門家が投資家の代わりに運用・管理します。

一生涯の非課税投資枠との相性抜群!

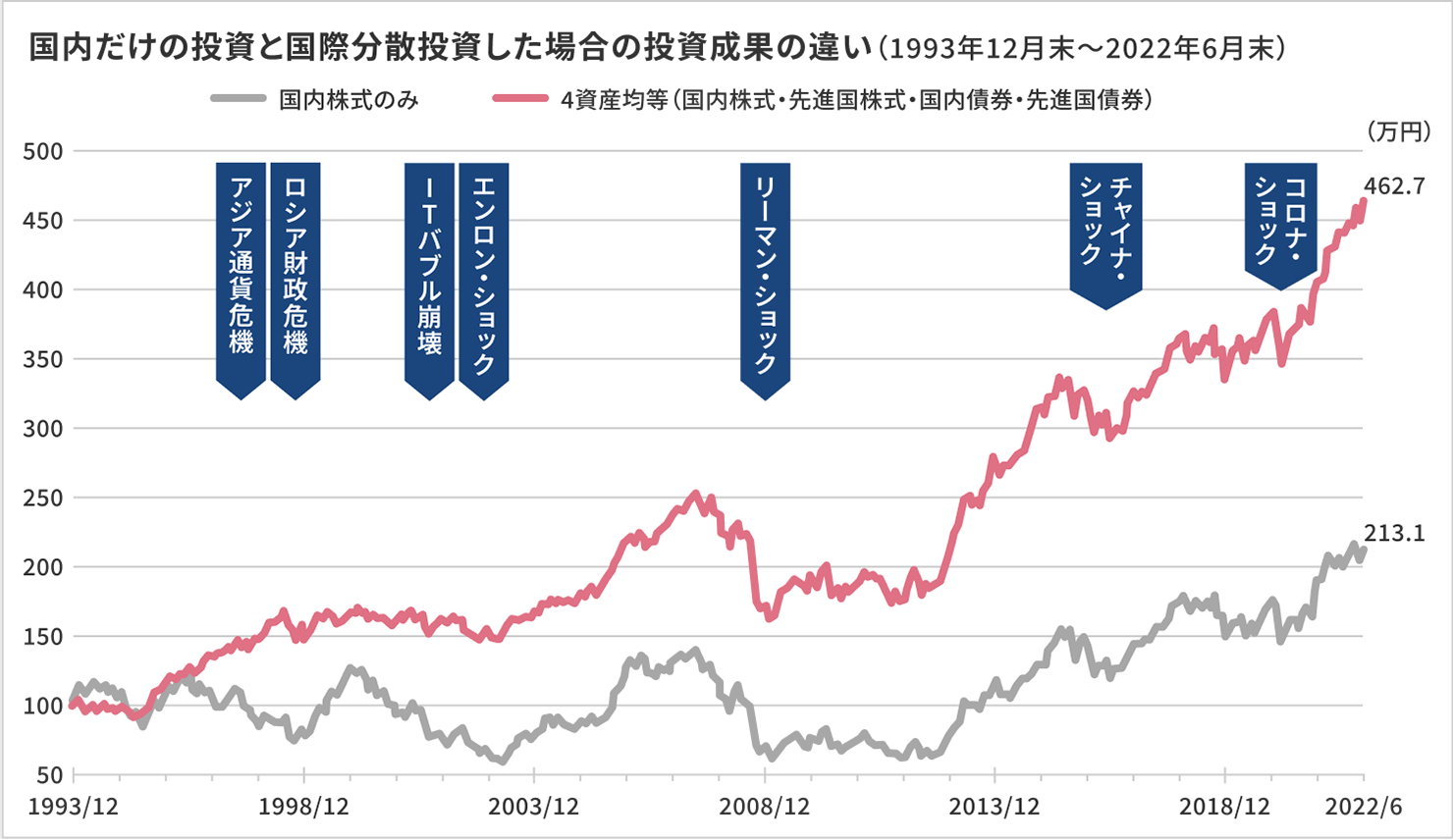

長期国際分散投資でリスクを抑えた運用が可能!

定期的な運用報告などを通じて、きめ細やかなフォローアップをご提供し続けます。

約4,800本の投資信託が対象。他の金融機関で購入したものも含め、お客さまのお手持ちの投資信託も評価レポートを用いてご説明いたします。

値動きの異なる

銘柄の組み合わせ

C

株式投資で配当金や株主優待を受け取ろう!

株式投資の値上がり益や配当金を非課税で受け取れる!

企業活動により生まれた利益の一部を「配当金」として受け取ることができます。

※実施企業のみ

NISAを利用した運用でも株主優待でおトクな特典が受けられる!

企業が株主に対してサービスや自社製品を提供してくれます。

※実施企業のみ

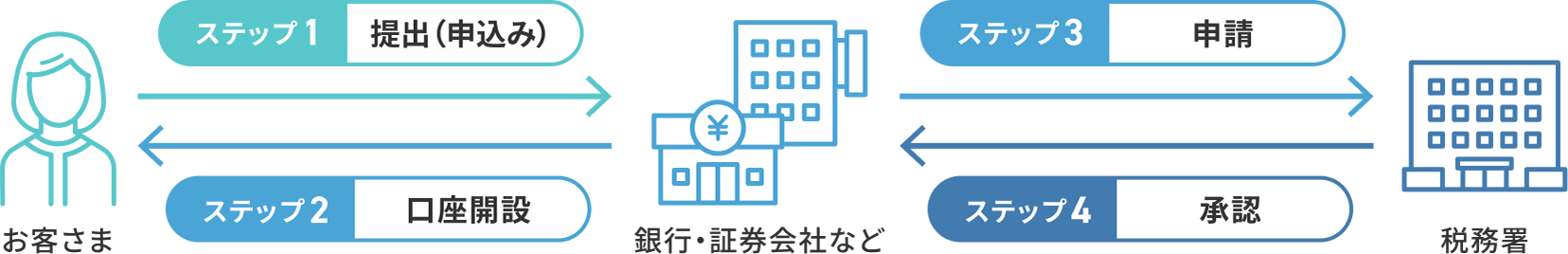

NISA口座の新規お申込みにあたっては、4つのステップが必要です。

金融機関が、お客さまに代わって税務署に非課税適用確認書の交付申請のお手続きをします。

ご来店が難しい方は…WEBでもかんたんに

お申し込みできます!

| つみたてNISA | 一般NISA | |

|---|---|---|

| 年間投資枠 | 40万円

一般NISAと併用不可(最大120万円) |

120万円

つみたてNISAと併用不可(最大120万円) |

| 制度実施期間 | 2018〜2023年 | 2014〜2023年 |

| 非課税保有期間 | 最長20年間 | 最長5年間 |

| 非課税保有限度額 | 800万円 (40万円 ✕ 20年間) |

600万円 (120万円 ✕ 5年間) |

| 投資対象 | 長期の積立・分散投資に適した一定の投資信託 | 上場株式、ETF、REIT、投資信託等 |

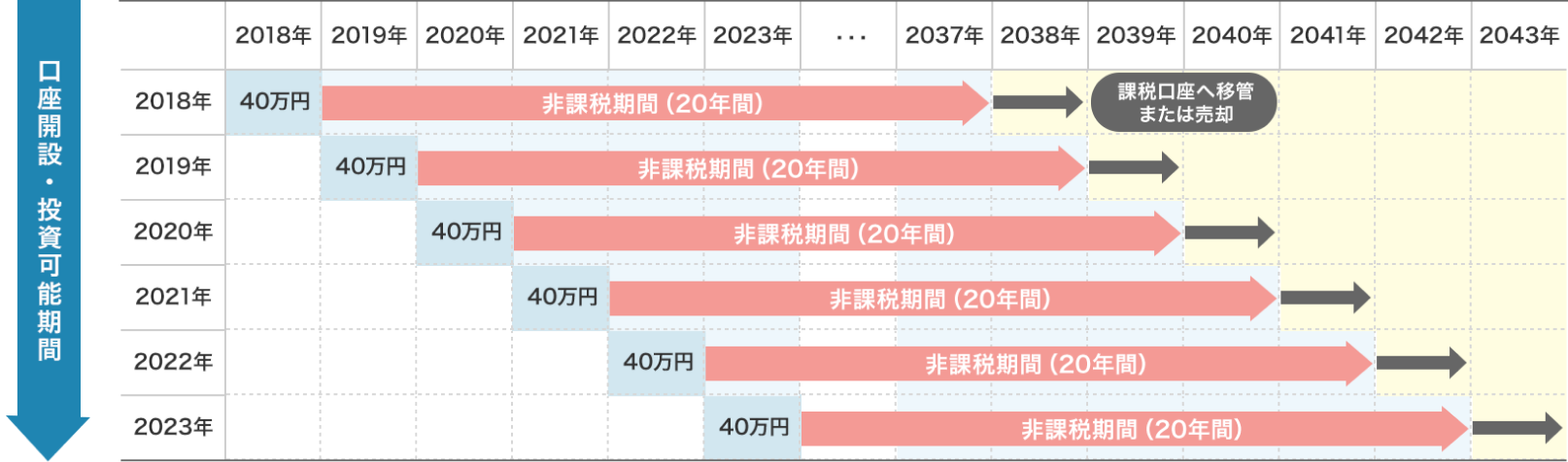

| つみたてNISA | |

|---|---|

| 年間投資枠 | 40万円

一般NISAと併用不可(最大120万円) |

| 制度実施期間 | 2018〜2023年 |

| 非課税保有期間 | 最長20年間 |

| 非課税保有限度額 | 800万円 (40万円 ✕ 20年間) |

| 投資対象 | 長期の積立・分散投資に適した一定の投資信託 |

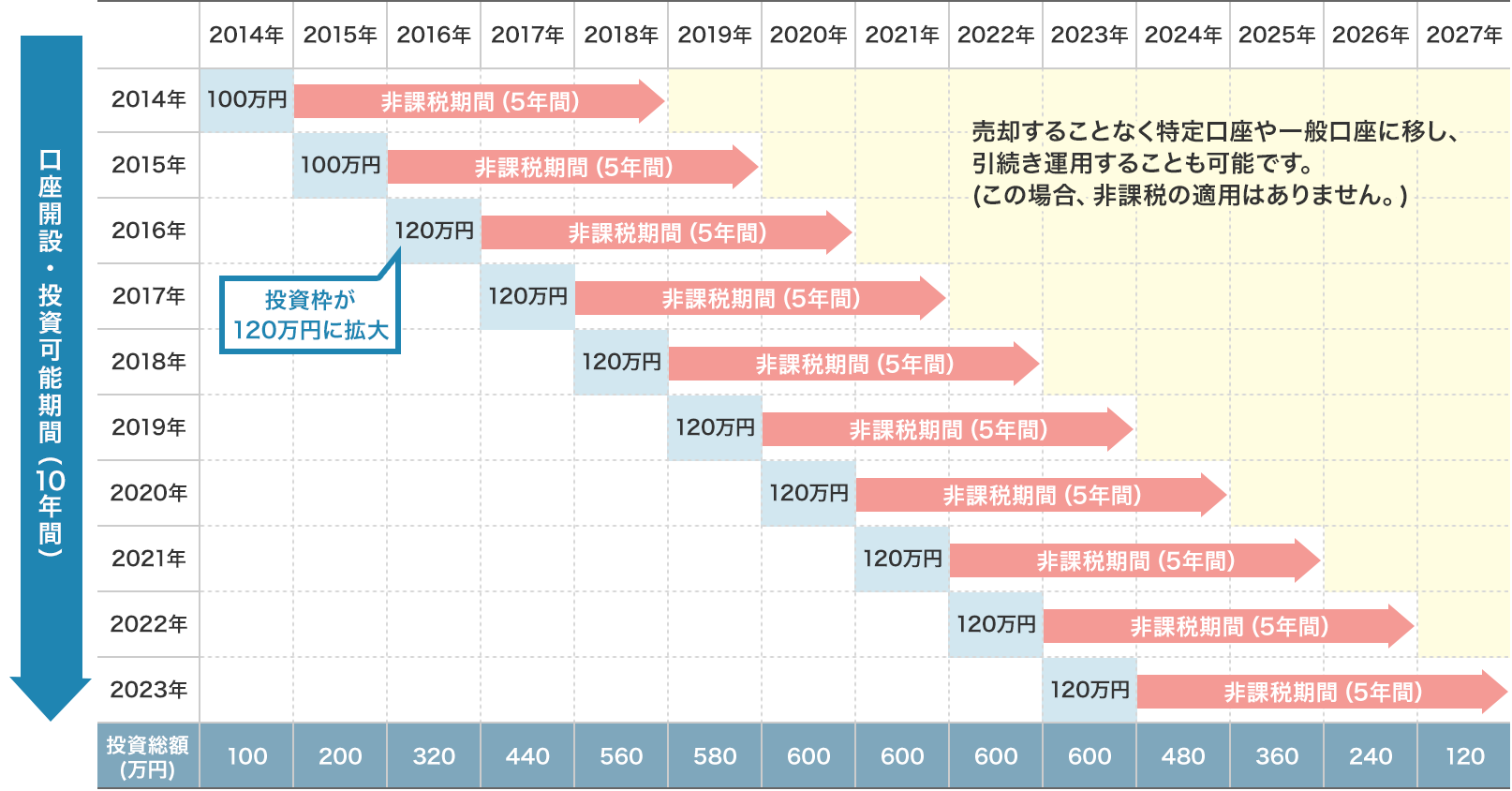

| 一般NISA | |

|---|---|

| 年間投資枠 | 120万円

つみたてNISAと併用不可(最大120万円) |

| 制度実施期間 | 2014〜2023年 |

| 非課税保有期間 | 最長5年間 |

| 非課税保有限度額 | 600万円 (120万円 ✕ 5年間) |

| 投資対象 | 上場株式、ETF、REIT、投資信託等 |

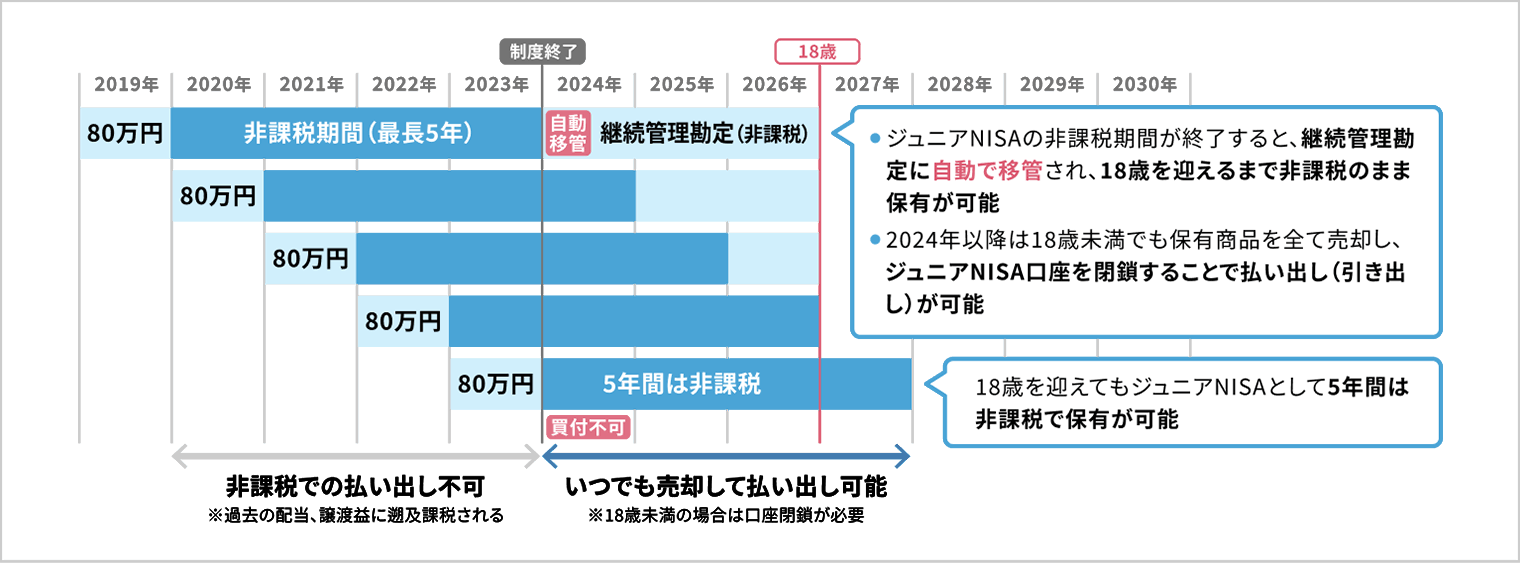

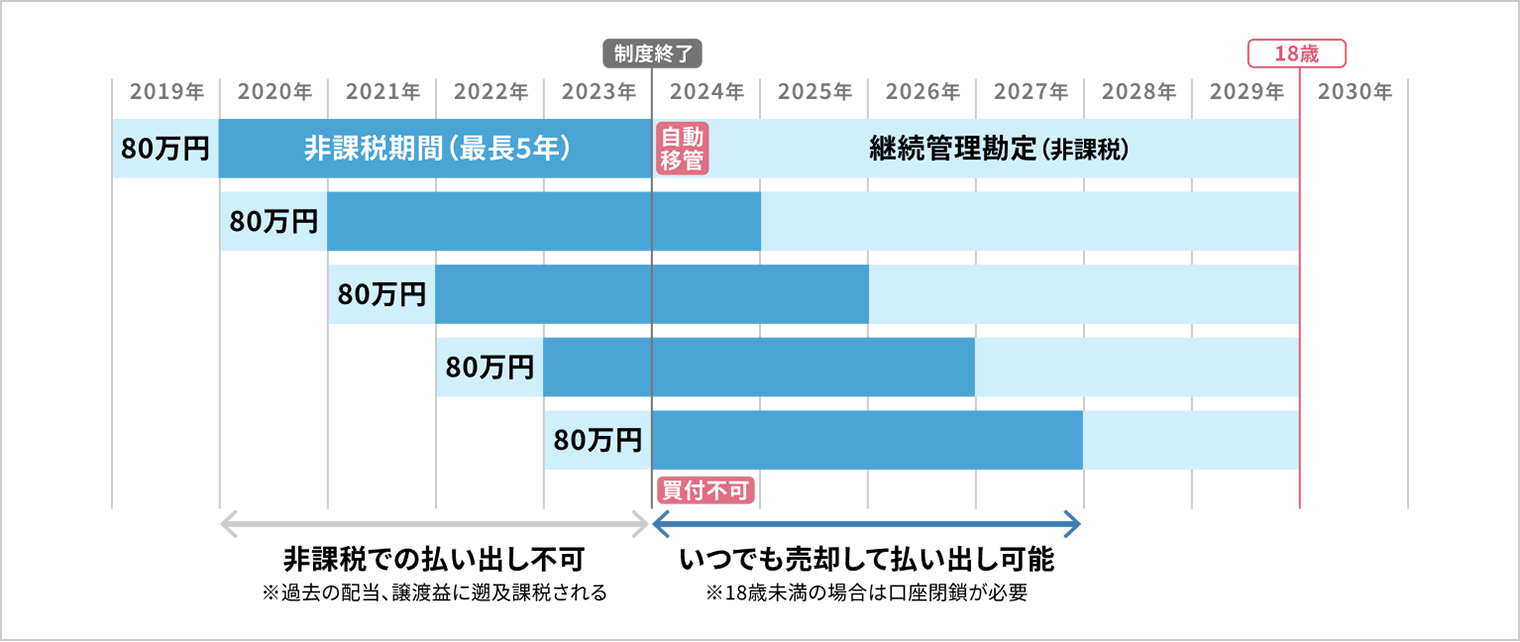

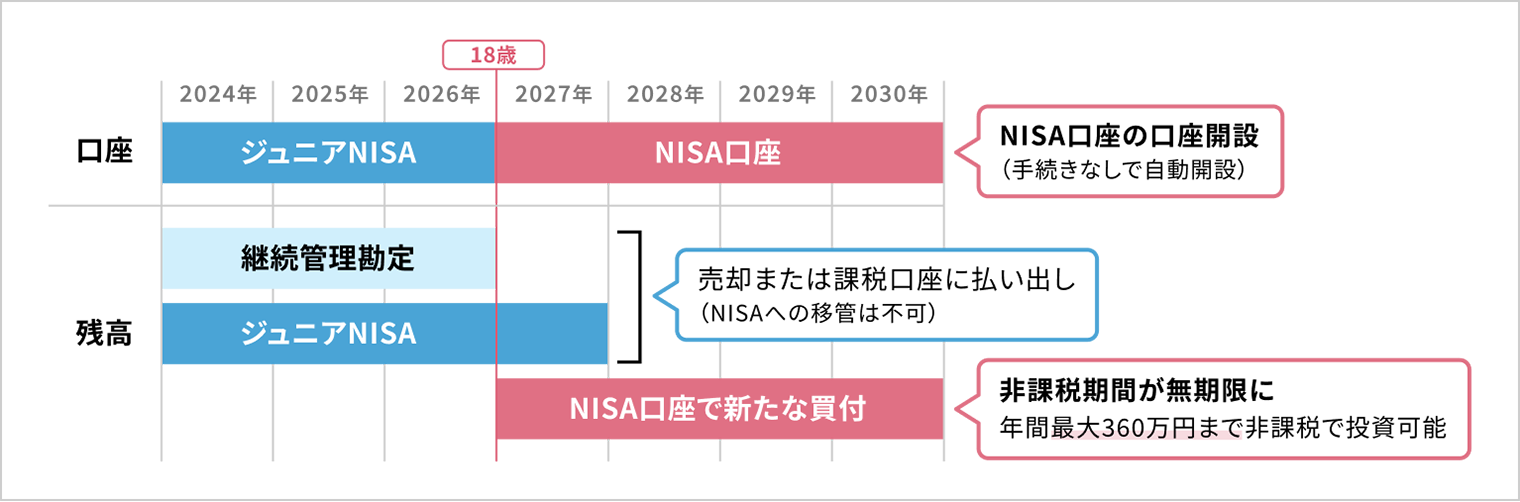

2024年1月1日以降は、ジュニアNISA口座、ジュニアNISA専用預金口座及び継続管理勘定から、ジュニアNISA口座開設者が18歳に達していない年であっても、課税されずに払出すことができます。

ただし、払出しを行う場合は、これらの口座で保有している商品は全て払出す必要があり、払出し後、これらの口座は廃止されます。

18歳を迎えた年末に、以下の2点が実施されます。

ジュニアNISAで保有していた銘柄を引き続き非課税で保有したい場合には、18歳の年末までに一旦売却を行い、NISA口座で新たに買いなおす必要があります。

ふくぎんテレホンサービスセンター0120-788-321

メニュー:【2】商品・サービス→【3】投信、外貨預金、公共債

※受付時間:9:00~17:30(但し、銀行休業日は除きます)

お近くの福岡銀行窓口へ

店舗検索