同棲・結婚時に2人で考えたほうがいいお金の管理方法

パートナーと一緒に生活する場合、どうやってお金を管理すればよいか悩むのではないでしょうか。お金に対する価値観は人それぞれです。けんかやトラブルを避けるには、パートナーとお金について話し合うことが大切です。

今回は、同棲・結婚時に2人で考えたほうがいいお金の管理方法や上手に貯めるコツを紹介します。

Point

- 同棲・結婚時のお金トラブルを防ぐための話し合いをしよう。

- 互いの価値観を共有し、2人に合ったお金の管理方法を決めることが大切。

- 家計の見直しや投資信託で分からないことは銀行に相談できる。

同棲・結婚時に2人でお金について考えたほうがいい3つの理由

同棲・結婚時に、パートナーと2人でお金について考えたほうがいい理由は以下の3つです。

1. パートナーと良好な関係を維持できる

2. 人生のリスクに備えられる

3. 理想のライフプランを実現しやすくなる

パートナーと良好な関係を維持できる

最初にお金について話し合うことで、パートナーと良好な関係を維持できます。

「お金の話はしたくない」と感じる人もいるかもしれません。しかし、夫婦やカップルの間では、お金の使い方や価値観の違いが原因でトラブルが起きやすくなります。

例えば、自分はがんばって節約しているにもかかわらず、相手が何も相談せずに高額なものを買ってきたり、相手が一方的にお金を管理し自由に使えるお金がなければ不満が溜まるでしょう。

お互いの収入や貯蓄をオープンにすれば、信頼関係が深まり、自分たちに合ったお金の管理方法を見つけやすくなります。借金がある場合は、後で判明するとトラブルの原因になるので正直に打ち明けましょう。

タイミングを逃すと、パートナーとお金について話し合う機会がなくなってしまいます。同棲や結婚を決めるタイミングで、お金に対する価値観も共有しておくことが大切です。

人生のリスクに備えられる

「病気・ケガで働けない」「リストラにあって収入が途絶える」「パートナーの死亡」など、人生には備えるべきリスクがあります。可能性は低いかもしれませんが、万が一のときには家計が苦しくなり、今の生活を維持できなくなる恐れがあります。

パートナーと話し合い、貯金や保険などでリスクに備えておけば、安心して同棲・結婚生活を続けられます。

理想のライフプランを実現しやすくなる

仲の良い夫婦やカップルでも、目標や理想のライフプランは異なる可能性があります。例えば、「夫は一生賃貸で暮らしたいが、妻はマイホームが欲しい」といったケースです。

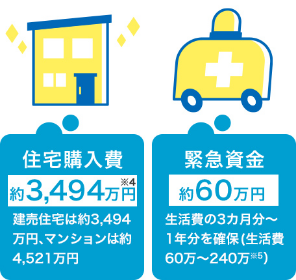

また、理想のライフプランを実現するには、ある程度まとまったお金が必要になります。例えば、マイホーム購入は約3,500万円、教育資金は子ども1人あたり1,000万円が目安です。状況によっては、さらにお金がかかる可能性もあります。

※1 ゼクシィ 結婚トレンド調査2020 調べ(1万円未満四捨五入)

※2 第136回社会保障審議会医療保険部会の資料より出産費用の状況「令和元年度(速報値)」

※3 文部科学省「子供の学習費調査(平成30年度)」、「私立大学等の令和元年度入学者に係る学生納付金等調査結果について」より

※4 住宅金融支援機構「2019年度フラット35利用者調査」より

※5 1ヵ月の生活費が20万円の場合

同棲・結婚時にお互いの理想・目標・夢を共有し、2人でどのように生きていきたいかを明確にしておきましょう。ライフイベントに必要な金額を把握できるので、理想のライフプランを実現しやすくなります。

同棲・結婚時のお金の管理方法3パターンの特徴とメリット・デメリット

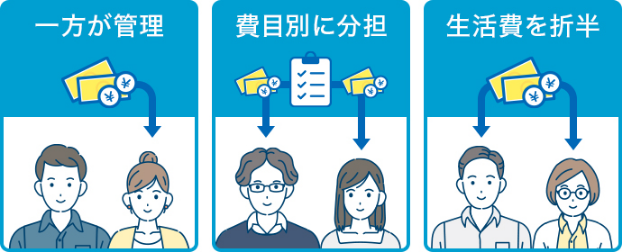

同棲・結婚時のお金の管理方法は、以下の3パターンに分けられます。それぞれの特徴とメリット・デメリットを確認していきましょう。

2人の財布を一緒にしてどちらか一方が家計を管理する

メリット

・家計全体のお金の流れがわかる

・無駄な支出を抑えられる

デメリット

・管理する側に負担がかかる

・自由にお金を使えない

2人の財布は別々にして、それぞれが支払う項目を決めて支払う

メリット

・お互いが負担する支出が明確になる

・残ったお金を自由に使える

デメリット

・負担割合によっては不公平が生じる

・家計収支やパートナーの収入・貯蓄がわかりにくい

2人の財布は別々にして、生活費を折半して支払う

メリット

・負担割合が公平になる

・残ったお金を自由に使える

デメリット

・家計収支やパートナーの収入・貯蓄がわかりにくい

財布を一緒にしてどちらか一方が管理する

2人の財布を一緒にして、どちらか一方が家計を管理する方法です。お小遣い制にして、自由に使えるお金はお小遣いの中でやり繰りするのが一般的です。無駄な支出をなくして、効率的にお金を貯めたい夫婦・カップルに向いています。

お互いの収入・支出をまとめて管理することで、家計全体のお金の流れを把握しやすくなります。何にいくら使っているかが明確になれば、無駄な支出を抑えやすいでしょう。

一方で、お金の管理を1人に任せてしまうと、管理する側に負担がかかる恐れがあります。相手任せにせず、家計について定期的に話し合うことが大切です。

また、お小遣い制にすると、自分の収入を自由に使えなくなります。お小遣いの金額が少ないとストレスが溜まることもあるので、どうしても欲しいものがある場合は柔軟に対応しましょう。

別財布で費目別に分担する

2人の財布を別々にして、費目別に支払いを分担する方法です。例えば、「家賃と水道光熱費は夫、食費と通信費は妻が負担する」といった具合です。この方法は、「自分の収入は自由に使いたい」と考える夫婦・カップルに向いています。

費目ごとにどちらが支払うかを決めるので、お互いが負担する支出が明確になります。自分が担当する費目を支払った後に残ったお金は、自分の判断で自由に使えます。

一方で、費目別に分担すると、お互いが同じ金額を負担するのは難しくなります。不公平が生じることもあるため、負担割合について十分に話し合うことが大切です。

また、財布を別々にすると、家計全体の収支やパートナーの収入・貯蓄がわかりにくくなります。無駄な支出が生じやすいので、お互いが計画的に貯蓄に取り組む必要があるでしょう。

別財布で生活費を折半する

2人の財布を別々にして、生活費を折半する方法です。パートナーとの生活費が月30万円であれば、お互いに月15万円ずつ負担します。「生活費を公平に分担したい」と考える夫婦・カップルに適した方法です。

食費や日用品費、水道光熱費、交際費などは毎月変動しますが、2人で半分ずつ支払えば、どちらか一方に負担が偏ることはありません。また、負担分を払った後に残ったお金は自由に使えます。

一方で、費目別に分担する方法と同じく、家計全体の収支やパートナーの収入・貯蓄がわかりにくいのがデメリットです。

自分や相手がまったく貯金をしていないと、どちらかが病気やケガなどで働けなくなったときに家計が苦しくなる恐れがあります。別財布でお金を管理する場合は、収入や貯蓄についてパートナーと共有する機会を持つことが大切です。

夫婦・カップルが将来に向けて上手にお金を貯めるコツ

夫婦やカップルが将来に向けてお金を貯めたい場合は、以下のことに取り組むといいでしょう。

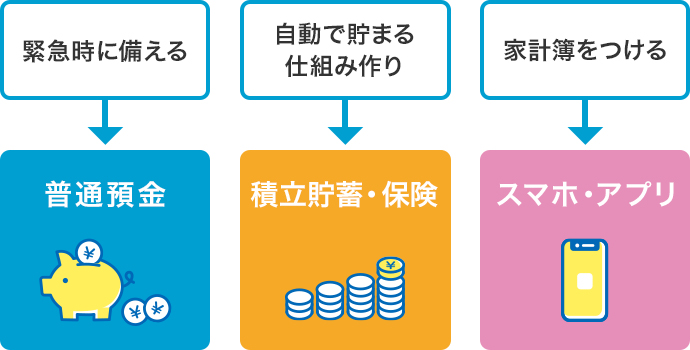

緊急時に備えて予備資金を準備する

緊急時に当面の生活が維持できるように、まずは予備資金を準備することから始めましょう。予備資金の金額は、生活費6ヵ月分が目安です。

「家計調査(2022年12月分)」によると、2人以上の1世帯当たりの支出額は32万8114円となっています。

緊急時に備えるために必要な額(概算)

32万円×6か月=192万

必要になったらすぐに使えるように、緊急予備資金は普通預金などに貯めておくといいでしょう。

積立貯蓄や保険で自動的に貯まる仕組みを作る

「生活費を使った残りを貯金しよう」と思っていても、手元にお金があるとつい使ってしまうものです。計画的に貯金するには、自動的にお金が貯まる仕組みを作るのがコツです。

積立貯蓄や保険などを活用して、収入からすぐに一定額を貯蓄に回しましょう。そして、残りのお金で生活すれば、自然とお金は貯まります。

家計の見直しや自分たちに合った保険を探したい場合は、福岡銀行までお気軽にご相談ください。

スマホアプリで家計簿をつける

無駄な支出を抑えるには、家計簿をつけて何にいくら使っているかを把握するのが有効です。しかし、手書きやExcelで作成するのは手間がかかります。

家計簿アプリを銀行口座やクレジットカードなどと紐づければ、預金残高や家計収支、支出明細などをスマホで手軽にチェックできます。また、スマホを見ながら夫婦・カップルで話し合うことも可能です。

福岡銀行がメイン口座であれば、「Wallet+(ウォレットプラス)」がおすすめです。無料で利用でき、口座の残高や収支、明細を簡単に把握できます。個人同士なら、10万円まで手数料なしで送金できるのも魅力です。

無理のない範囲で家計を管理する

お金の管理は大切ですが、完璧にやろうとすると長続きしません。ストレスが溜まり、パートナーと衝突する原因にもなります。

家計簿をつけるときは、1円単位で管理する必要はありません。「無駄な支出が多すぎないか」「お金が貯まっているか」など、家計をざっくりと把握できれば大丈夫です。楽しみながら取り組みましょう。

長期で使わないお金は投資でふやすという選択肢も

教育費や老後資金など、将来に向けて時間をかけて準備できるお金は投資で準備するのも選択肢です。これから投資を始めるなら「積立て投資信託」がおすすめです。

投資信託とは、多くの投資家から集めた資金を専門家が国内外の株式や債券などで運用する金融商品です。福岡銀行では月1,000円から積立てを始められるので、まとまったお金がなくても無理なく続けられます。

定期的に継続して購入することで、平均購入単価を引き下げる効果が期待できるのも魅力です。また、金融機関が毎月自動的に購入してくれるので、時間や手間もかかりません。

積立て投資信託について詳しく知りたい場合は、福岡銀行までご相談ください。

同棲・結婚時はパートナーとお金について話し合おう

同棲・結婚時には、最初にお金について話し合っておくことが大切です。これからもパートナーと安心して生活できるように、お金に対する価値観を共有して、自分たちに合った管理方法を見つけましょう。

保険を含めた家計の見直しや投資信託などでわからないことがあれば、福岡銀行までお気軽にご相談ください。

まとめ

- 互いに無理や負担なくお金を管理することで、良好な関係を築くことができる。

- 預金や積立て、保険などを上手く活用して、将来のためにお金を貯めることが可能。