金利だけ見て決めていませんか?住宅ローンにおけるチェックポイント

住宅ローンを選ぶときに、金利だけに注目していませんか。金利の低さは重要ですが、もしもの時の保障が充実しているかも、しっかり確認しておきましょう。金利以外の要素も考慮して、自分に合った住宅ローンを選ぶことが大切です。今回は、住宅ローン選びのチェックポイントについて解説します。

【住宅ローン選びのチェックポイント】

・ローンの種類

・金利

・保障内容(団体信用生命保険)

・諸費用

Point

- 住宅ローンには主に3タイプがある

- 金利、もしもの時の保障、諸費用などを「総合的」にみる

- 将来の繰上返済や条件変更の手数料なども考慮する

住宅ローンは「民間ローン」「フラット35」「財形住宅融資」の3つ

住宅ローンは、金融機関によって次の3種類があります。

それぞれの特徴について見ていきましょう。

-

民間ローンは、地方銀行などの民間の金融機関が提供している住宅ローンです。ローンの種類が豊富で、優遇金利などのサービスも充実しています。

民間ローンを検討する場合は、複数の金融機関を比較して、有利な住宅ローンを選ぶといいでしょう。・金利や借入期間、条件などが金融機関ごとに異なる

・種類やサービスが豊富で希望の商品を探しやすい -

フラット35は、住宅金融支援機構が提供している全期間固定金利型の住宅ローンです。住宅金融支援機構と提携している民間の金融機関で申し込むことができます。市場金利の動きに関係なく、借入期間中はずっと金利が変わらないのが特徴です。

・金利が固定で返済計画が立てやすい

・金利は一般的に民間ローンよりも高め

・長期優良住宅など、条件によって金利が下がることがある -

財形住宅融資は、勤務先で財形貯蓄をしている人が利用できる住宅ローンです。住宅金融支援機構が提供しており、適用金利は5年ごとに見直されます。

・財形貯蓄を1年以上継続している必要がある

・申込み日までに2年以上預入れを行い、残高が50万円以上ある場合に対象となる

・フラット35に比べて金利が低い傾向にある

住宅ローンの金利タイプとは?金利の違いでどれくらい変わる?

金利の違いで、住宅ローンの返済額はどれくらい変わるのでしょうか。ここでは、住宅ローンの金利タイプや返済額への影響について解説します。

金利タイプは3種類

住宅ローンの金利タイプは、「全期間固定金利型」「変動金利型」「固定期間選択型」の3つがあります。

借入時に返済額を確定させたい場合は、全期間固定金利型が向いています。一方、当初の金利負担を軽減したい場合は、変動金利型を検討しましょう。

【住宅ローン④】金融機関の選び方(約4分)

-

全期間固定金利型

全借入期間を通じて金利が変わらない

特徴

・借入時に返済額が確定するため、返済計画が立てやすい

注意点

・変動金利より金利が高い傾向がある

-

変動金利型

市場金利の変化により、定期的に金利が見直される

特徴

・借入後に市場金利が低下すると返済額が減少する

・5年ルールや125%ルールによって急激な返済額増を抑えられる場合がある注意点

・借入後に市場金利が上昇すると返済額が増加する

・借入時に返済額が確定しないため、返済計画を立てにくい -

固定期間選択型

借入当初から一定期間、固定金利が適用される

特徴

・借入当初から一定期間(特約期間)は返済額が固定される

・特約期間終了後は変動金利となるが、再度固定金利の選択も可能注意点

・変動金利適用後は、市場金利が上昇すると返済額が増加する

・借入時に返済額が確定しないため、返済計画を立てにくい

金利の違いで返済額はどれくらい変わるのか

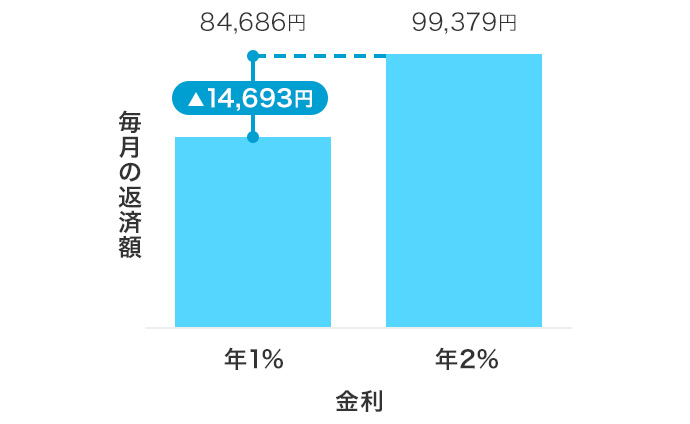

金利の違いで、住宅ローンの返済額はどれくらい変わるのでしょうか。金利「年1%」「年2%」の2パターンについて、返済額のシミュレーションを行いました。

【借入金額3,000万円、借入期間35年、全期間固定金利型、ボーナス払いなしの場合】

毎月の返済額は、金利が年1%から年2%に上がると14,693円アップすることになります。住宅ローンを利用する場合は、金利と返済額の関係を理解しておくことが大切です。

キャンペーンや優遇金利の内容を確認する

金融機関によっては、適用金利が下がるキャンペーンを実施しています。また、一定の要件を満たすと、優遇金利が適用されるケースもあります。キャンペーンや優遇金利をうまく活用しましょう。

福岡銀行では、「プレミアム住宅ローン特別金利」が利用できます。以下の条件を満たす方が対象です。

| 借入時年齢 |

18歳以上51歳未満 |

|---|---|

| 年収 |

税込年収700万円以上または税込合算年収900万円以上 |

| 金利 |

変動金利 |

| 商品タイプ |

・融資手数料型 ・保証料内包型 |

| その他条件 |

・プレミアム住宅ローンとして保証会社の保証を得られる ・ふくぎんマイレージサービス「mybank+」三ツ星以上、または給与振込か年金振込を福岡銀行に指定 |

もしもの時のために団体信用生命保険の保障内容は必ずチェック

住宅ローンを借りる際は、基本的に団体信用生命保険(団信)の加入が必要です。団体信用生命保険は、住宅ローンの契約者が死亡または所定の高度障害状態に陥った場合に保険金から住宅ローンが完済される制度です。保障内容は金融機関によって異なります。契約後に後悔しないように、保障内容はしっかりとチェックしておき大切な家族を守りましょう。ここでは、団信の保障内容や保険料について説明します。

保障内容

最近では、がんや8大疾病なども保障される特約をつけられるケースもあります。

【POINT1】

あんしんの金利設定。団信付きでこの金利!

※住宅ローン基準金利は3.075%です(2023年2月1日(水)~2023年2月28日(火)お借入れ分参考)。

【POINT2】

充実の保険内容で万が一に備えられてあんしん

ふくぎんの「がん保障プラン」「8大疾病保障プラン」なら…

| 死亡・高度障害状態に該当したら |

住宅ローン残高0円 |

|---|---|

| がんと診断されたら(※) |

住宅ローン残高0円 |

※皮膚の悪性黒色腫以外の皮膚のその他の悪性新生物(皮膚がん)上皮内新生物(上皮内がん)は保障対象外です。

【POINT3】

お金のプロによるサポートであんしん

その他にも充実した保障があります。詳しい保障内容についてはお気軽にお問い合わせください。

保険料

団体信用生命保険(団信)の保険料は、金融機関や保障内容によってさまざまです。契約者の負担なしで加入できることもあれば、保障内容に応じて金利が上乗せされるケースもあります。

既に生命保険を契約されている場合は、団信の加入により保障がふえる場合がありますので、住宅ローンを利用するタイミングで既存の生命保険を見直すことで月々の支出を抑えることができる可能性があります。

詳しくは、金融機関の担当者に確認しましょう。

「繰上返済」「条件変更」の手数料と手続き方法も重要

繰上返済とは、住宅ローン残高の一部または全部を前倒しで返済することです。住宅ローンは、元金に対して利息がかかります。繰上返済によって元金の残高が減れば、利息負担の軽減が期待できます。繰上返済には、「一部繰上返済」と「一括繰上返済」の2つがあります。

【一部繰上返済と一括繰上返済の違い】

| 一部繰上返済 |

ローン残高の一部を返済すること |

|---|---|

| 一括繰上返済 |

ローン残高のすべてを返済すること |

ただし、繰上返済は手数料がかかるのが一般的です。利息の軽減額と手数料を比較して、繰上返済を行うかを判断しましょう。

条件変更が可能な場合もある

金融機関によっては、住宅ローンの条件変更が可能な場合もあります。具体的には、金利タイプや返済額、借入期間など返済条件の変更です。

住宅ローンは、長期にわたって返済が続きます。借入時とは状況が変わり、返済条件を見直す必要が出てくるかもしれません。申込み前に、条件変更への対応と手数料を確認しておくと安心です。

住宅ローンの諸費用はいくらかかる?種類と金額の相場を知っておこう

住宅ローンを借りるときは諸費用がかかります。諸費用の料金体系は金融機関によって異なるので、申込み前に確認しておくことが大切です。ここでは、住宅ローンの諸費用について解説します。

融資手数料

融資手数料は、金融機関に支払う住宅ローンの取扱手数料です。「借入金額×2.2%(税込)」が相場となっています。借入金額にかかわらず、定額の手数料がかかるケースもあります。融資手数料は、融資実行日に一括で支払うのが一般的です。

ローン保証料

ローン保証料は、保証会社に支払う保証料です。多くの住宅ローンでは、保証会社の保証をつけることが融資条件になっています。契約者がローンを返済できなくなった場合は、保証会社が契約者に代わって返済義務を負います。

保証料の支払方法は、「一括型」と「内包型」の2つです。

| 一括型 | 内包型 |

|---|---|

|

・毎月の返済額を抑えられる |

・初期費用を抑えられる |

【その他諸費用】

住宅ローンでは、以下のような費用もかかります。その他諸費用がいくらかかるかは、金融機関に確認しておきましょう。

| 印紙税 |

・住宅ローンの契約書に貼付する収入印紙 |

|---|---|

| 登録免許税 |

・抵当権を設定するための登記費用 |

| 司法書士報酬 |

・登記手続きを司法書士に依頼する場合にかかる費用 |

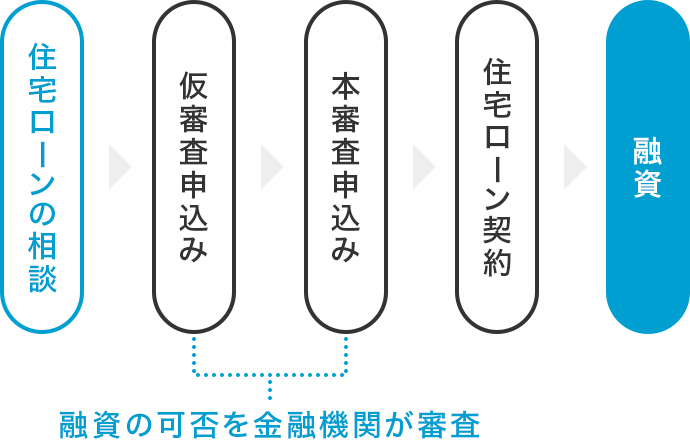

手続きの流れ

住宅ローンの一般的な手続きの流れは以下のとおりです。

まずは返済計画や融資条件など、住宅ローンについて金融機関に相談しましょう。その後は、仮審査や本審査を通過すると契約に進みます。融資が実行されて口座に入金されたら、不動産会社などに住宅の購入代金を振込みます。

福岡銀行では、住宅ローンの手続きがWebで行える「Web専用住宅ローン」を提供しています。申込みから契約まで、パソコンやスマホから簡単に手続きが可能です。必要書類のやり取りなど、手続きをWeb上で完結したい場合は「Web専用住宅ローン」を検討しましょう。

住宅ローンのポイントを理解しておこう

住宅ローンは、金利と保障をセットで考えることが大切です。金利に加えて、諸費用や団体信用生命保険なども確認しておけば、自分に合った住宅ローンを見つけやすくなります。借りてから後悔しないように、住宅ローンのチェックポイントを理解しておきましょう。

住宅ローンについてわからないことがあれば、福岡銀行までお気軽にご相談ください。

住宅ローンを確認する

※ローンのお申込みには、福岡銀行および保証会社の審査がございます。審査結果によってはお申込みをお断りする場合や、本ローンのご利用についてご希望にそえない場合がございます。

まとめ

- 住宅ローンには「民間ローン」「フラット35」「財形住宅融資」の3タイプがある。

- 金利には市場金利の変化に左右されない固定金利と、市場金利によって定期的に金利が見直される変動金利がある。

- 金利だけではなく、もしものときのために団体信用生命保険の内容もしっかりチェックする。

- その他の諸費用(事務手数料・印紙税・登録免許税・司法書士報酬など)を考慮して借入額を決めることが大切。

借入可能額をシミュレーション

借入可能額をシミュレーション

関連記事

-

相談

ご相談内容をお伺いし、わかりやすくお応えいたします。

-

まずはお試し

お借入シミュレーション後、そのままお申込みも可能です。